Un outil pour réinventer

votre gestion RH.

Attirez et retenez vos salariés, payez mieux

tout en gagnant un temps précieux.

Démonstration gratuite. Sans engagement.

Le jour et l'heure qui vous arrange.

70+ PME belges ont rejoint Offr™depuis 2023.

Une solution unique pour...

Offrez une expérience unique à vos employés avec une communication claire et transparente de leurs rémunérations. Grâce à notre outil de rémunération flexible, laissez-les personnaliser librement leurs packages salariaux.

Divisez par 5 le temps nécessaire pour vos processus RH. La digitalisation des processus, la génération automatique des documents légaux, les signatures digitales et nos nombreux outils de calculs renforcent encore ce gain de temps.

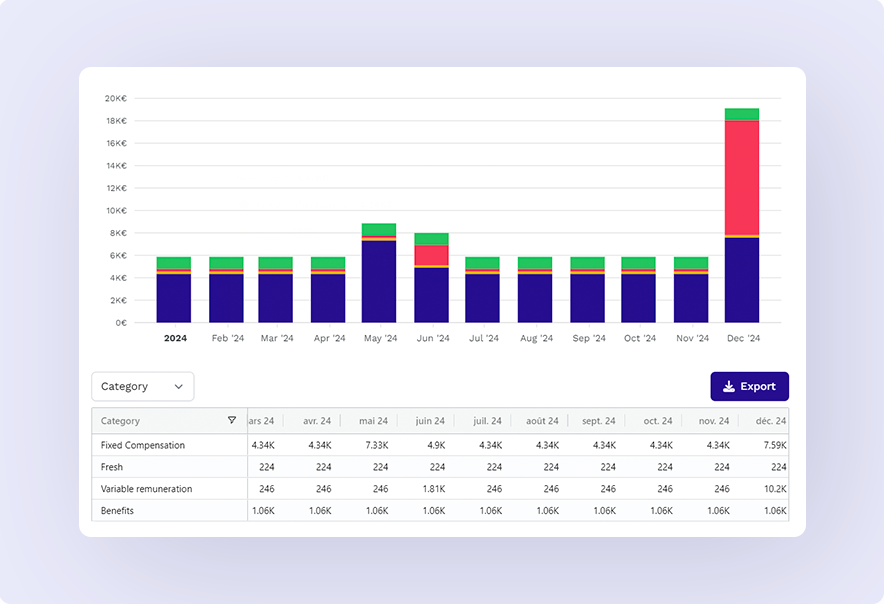

Ayez une vue claire sur le coût de chacun de vos employés et Calculez facilement l’impact des indexations, des augmentations, bonus...

Prenez désormais vos décisions au bon moment et évitez les erreurs coûteuses à l'avenir.

Start-up & TPE

(1-10 employés)

Scale-up & PME

(11-250 employés)

Enterprise

(250 et +)

Une suite de 4 outils pour faciliter votre gestion RH.

Simulateur salarial

Grâce au simulateur salarial le plus complet et flexible du marché, soyez autonome. Composez un package salarial incluant tous les outils de rémunération belges et visualisez en direct le net, le brut mais surtout le coût employeur d'un package. De quoi éviter toute mauvaise surprise.

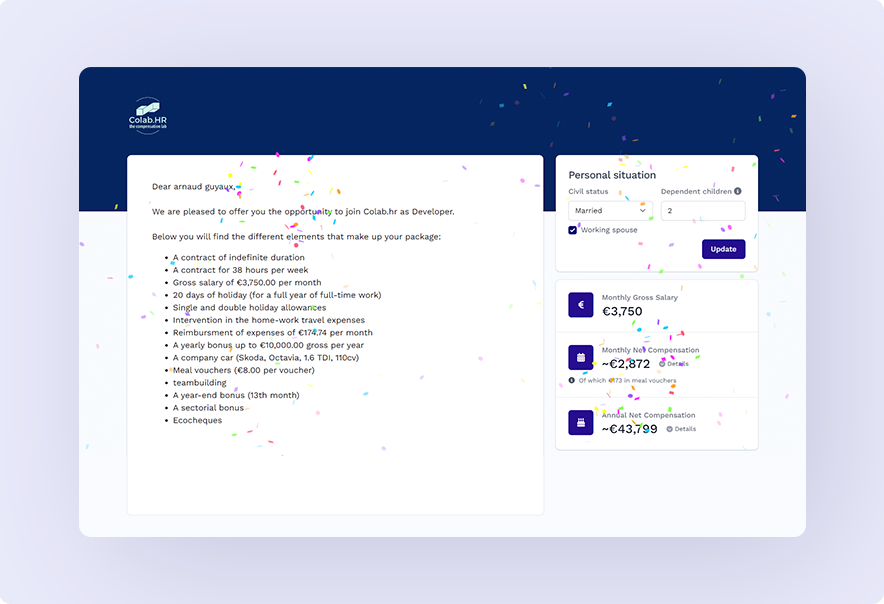

Générateur d'offres et de contrats

Digitalisez entièrement votre processus de “pré-boarding”: de la création du package salarial du travailleur, à l’envoi d’une offre attractive et transparente jusqu’à la génération automatique des documents légaux (contrats, avenants, policies, etc) et leur signature via Itsme™.

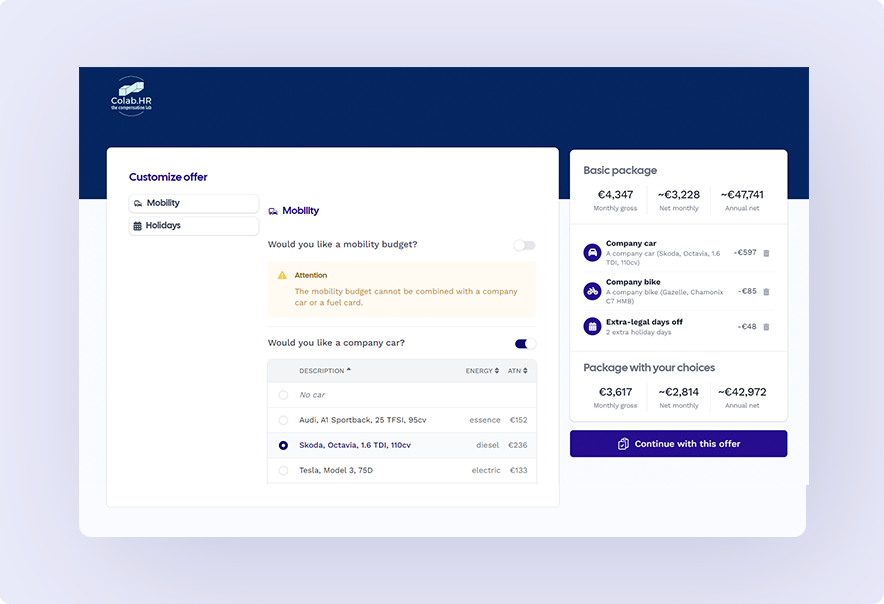

Rémunération flexible

Augmentez le pouvoir d'achat de vos travailleurs avec notre plan cafétéria pour PMEs, sans mise en place juridique, utilisable individuellement ou collectivement, sans coûts supplémentaires, inclus dans notre solution.

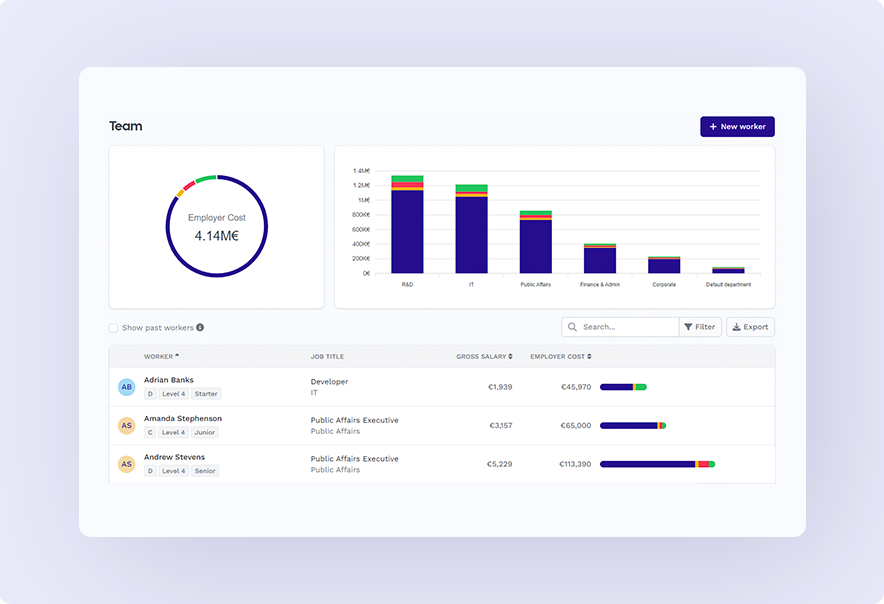

Team : votre cockpit de pilotage

Grâce à notre outil “Team” et son dashboard, améliorez la rétention et la satisfaction de vos travailleurs et gardez le contrôle de votre masse salariale. Objectivité et cohérence assurées !

Ce qu’ils ont pensé d’Offr™

Offr™ nous permet de gagner énormément de temps et de gérer tout en un seul et même endroit.

Gopa Com. est littéralement passé à la vitesse supérieure grâce à Offr™, en particulier pour tout ce qui touche à la gestion de ses rémunérations.

Offr™ nous a permis de fluidifier nos discussions salariales lors des recrutements, d'optimiser nos packages et d'avoir un meilleur suivi de notre masse salariale.